Más Información

La reducción de salarios en el sector público a partir de las políticas de este gobierno abrió necesidades económicas a miles de burócratas y espacio para los créditos salvavidas en tiempos de austeridad. Sin embargo, también dio paso al abuso, falta de control de financieras que prestan dinero, venta de servicios caros que en muchos casos están por encima de la capacidad de pago de los trabajadores al servicio del Estado, e incluso el riesgo de que haya recursos de dudosa procedencia por la vía del lavado de dinero que lleguen al consumidor como préstamos personales pagaderos a través del salario.

Hoy están disponibles préstamos personales y de nómina que se pueden adquirir incluso a través de aplicaciones de teléfonos celulares hasta por más de 100 mil pesos, o créditos con financieras de entre 500 y hasta 25 mil pesos en un periodo de 24 horas o menos, también pagaderos vía nómina.

El Banco de México (Banxico) estima que el préstamo vía nómina representa 23.2% del crédito al consumo que otorga la banca comercial, aunque en este sector participan entidades no bancarias que no están contempladas en sus estadísticas, lo que supone la existencia de un mercado mucho mayor.

En el caso de los trabajadores al servicio del Estado, el mercado potencial lo conforman más de un millón 500 mil burócratas que enfrentan limitaciones de las fuentes de financiamiento tradicionales, como el buró de crédito, trámites, garantías, y de ahí que se vean en la necesidad de buscar alternativas.

De acuerdo con información del Proyecto de Presupuesto de Egresos de la Federación 2020, el mayor número de trabajadores al servicio del Estado está en el IMSS, con 447 mil 197, y en la Secretaría de la Defensa Nacional, con 230 mil. En la Secretaría de Educación hay 200 mil 131 trabajadores; en Pemex hay 111 mil 484; el ISSSTE y la CFE tienen 109 mil 326 y 93 mil 184, más jubilados, respectivamente.

Estos y el resto de burócratas se enfrentan a proveedores que se han aprovechado de la coyuntura y del descontrol para vender productos y servicios caros, y que en muchos casos están por encima de su capacidad de pago.

Otro problema serio es la probable penetración de recursos económicos de dudosa procedencia, que llegan a través de préstamos personales por la vía de entidades financieras que operan fuera de la regulación.

Para los burócratas en estas condiciones es una situación problemática que se resume en sobreendeudamiento, carga de trabajo en las dependencias, poca transparencia (entre empleados, dependencia y financieras), fraudes, altos niveles de cartera vencida, créditos caros, baja productividad y robo de identidad, dice Rafael Puente Rojas, director de Nomipay, empresa de tecnología dedicada a la gestión de descuentos vía nómina.

El directivo detalló que este tipo de créditos vía nómina “es más grande que el mercado de las tarjetas de crédito; ya lo superó”.

Es un mercado con alto potencial, agregó, pues, como ejemplo, de cada 100 trabajadores registrados en el IMSS, sólo 20 tienen un crédito de nómina, cuando en países como Brasil la proporción llega a 60%.

Si bien este mercado ha crecido exponencialmente en el país desde hace 10 años, por las personas que no tienen acceso a créditos de la banca o boletinadas en el buró de crédito y sueldos bajos, el sistema “no ha evolucionado como debiera, porque no se han tomado medidas más drásticas en materia de legislación y de tecnología.

“La legislación dice qué es lo que puedes y no puedes hacer, y la tecnología configura que se respeten esas reglas; pero la administración es muy importante, ya que si tienes muchos jugadores y no existe un switch (control) o miniburó de crédito en cada entidad, se corre el riesgo de provocar un desorden administrativo en donde todo mundo le presta el mismo trabajador y cae en sobreendeudamiento”, agregó.

Actualmente, precisó, “no hay una fórmula clara de cuánto se puede endeudar un trabajador, las formas en las que busca créditos salvavidas, según su capacidad, y quienes le prestan”.

Se han detectado empresas o financieras que dan crédito y no tienen el perfil ni la calidad para hacerlo.

En este caso, recomendó “hacer un análisis para determinar qué financieras realmente cumplen con requisitos de transparencia, antilavado de dinero o de seguridad para las dependencias y los propios clientes o trabajadores”.

En México falta una legislación más clara a nivel federal, lo que obstaculiza que se vean los beneficios del crédito vía nómina, que es un sistema relativamente simple: el promotor ofrece el préstamo, convence al trabajador, la financiera lo otorga y el patrón paga y hace descuento vía nómina.

Puente Rojas explicó que Nomipay es una empresa de tecnología que opera en México desde hace más de cuatro años y que se ha especializado en la gestión de descuentos vía las percepciones del trabajador.

“Nosotros no prestamos. Somos una administradora de descuentos de créditos, seguros, línea blanca, libros, lentes y cosas que las financieras y los clientes quieran negociar”, agregó.

Nomipay es una firma que lo mismo hace las veces de switch y también de banco de información para entidades financieras. A la fecha, administra y tiene información de un millón de créditos y tiene 118 clientes, entre financieras y empresas como Pemex.

El modelo de la compañía incluye a todo el ecosistema del crédito de nómina, pues dispone de un portal web paras las áreas de recursos humanos de las empresas, otro para las financieras interesadas en prestar dinero y uno más para el trabajador que busca un préstamo y donde se le ayuda a elegir la alternativa que más le convenga.

“Somos un híbrido entre un switch y un buró de crédito, donde decimos si el trabajador tiene o no capacidad de pago, que ayuda a solucionar un dolor de cabeza a las dependencias si se permite a un tercero prestarle al trabajador que no tiene acceso a bancos. Entonces regulamos y hacemos un acuerdo mutuo entre la dependencia y la financiera para que el trabajador salga beneficiado”, explicó el directivo.

“Configuramos lo acordado entre financiera y dependencia, y todo tiene que pasar por nosotros para evitar duplicidad de cobro, sobreendeudamiento y fraudes de validación de identidad de la persona. Ponemos ciertas barreras para que el ecosistema sea sano”.

Esto permite disminuir las tasas de interés de los créditos y brinda transparencia, mejor atención al cliente y seguridad tanto para la institución como para el trabajador.

Refirió que actualmente trabajan con Pemex, los gobiernos de Sonora, Ciudad de México, Oaxaca, Sinaloa, Puebla, así como con los sistemas de educación y salud de Campeche, Sinaloa y Ciudad de México.

Comentó que el límite de crédito que se otorga a través de la plataforma es de 25 mil pesos, “pero hay casos excepcionales como Pemex, y por la capacidad de sus trabajadores se les llega a prestar hasta 50 mil pesos”.

La aprobación de un crédito puede darse en 24 horas o menos, detalló.

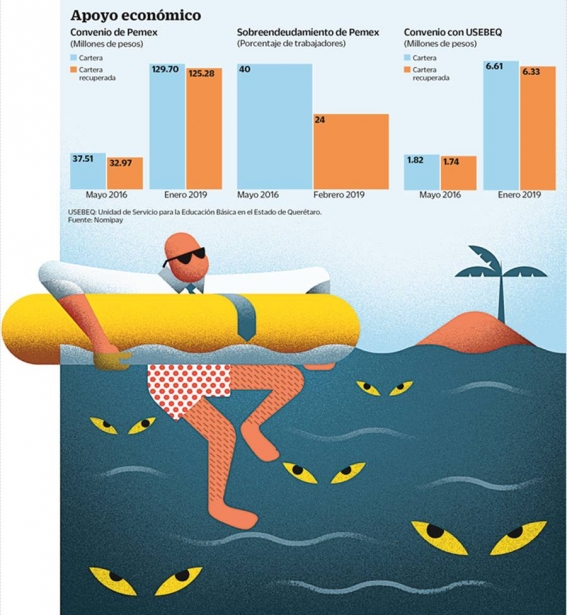

Con el sistema que aplican, el valor de la cartera de crédito de nómina en Pemex aumentó de 37.5 millones a 129.6 millones de pesos entre mayo de 2016 y enero de este año, en tanto que el porcentaje de la cartera recuperada se incrementó de 87.88% a 96.59% en el mismo periodo.

Además, a partir del 28 de octubre de 2017 la petrolera autorizó un segundo crédito a sus trabajadores, entre ellos los jubilados. En el mismo lapso referido, el porcentaje de empleados petroleros con sobreendeudamiento se redujo de 40% a 24%.

Dijo que otro caso de éxito se tuvo con el gobierno de Puebla, pues el valor de la cartera aumentó de 10.1 millones de pesos en junio de 2018 a 13.3 millones en enero de este año, y a pesar de ello el porcentaje de recuperación aumentó de 87.5% a 91.33%.

/cloudfront-us-east-1.images.arcpublishing.com/eluniversal/MC4TREUKXFE5NBFVYMEQFOC7MU.jpeg)