Alertan de riesgo para los fans del futbol

Senadores y analistas perciben posibles prácticas monopólicas y denuncian que mexicanos de bajos recursos se perderán partidos.

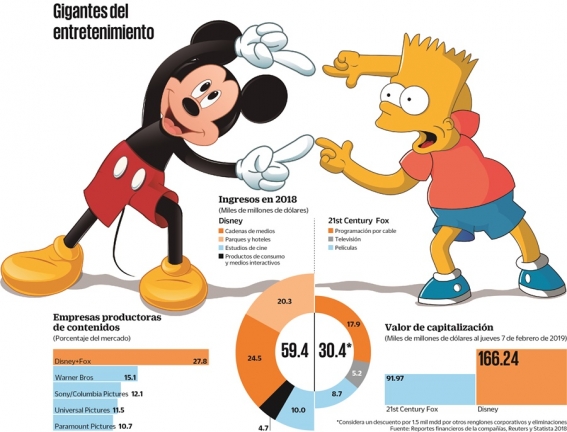

Dieciocho senadores expresaron a los reguladores su preocupación por el que califican como un “mega acuerdo” derivado de la fusión entre Disney y Fox, el cual concentrará contenidos, pues plantean que da origen a prácticas monopólicas e impacta de forma negativa a los aficionados del futbol mexicano.

Disney y Fox habían informado a los reguladores mexicanos en octubre de 2018 sobre su interés de fusionarse. La primera empresa controla los canales de ESPN, mientras que la segunda tiene los derechos de Fox Sports.

En noviembre pasado, los senadores enviaron aGabriel Contreras, presidente del Instituto Federal de Telecomunicaciones (IFT), y a Alejandra Palacios,presidenta de la Comisión Federal de Competencia Económica (Cofece), una carta de la cual EL UNIVERSAL tiene copia en la que piden evitar prácticas monopólicas que afectarían a millones de mexicanos.

“Se considera importante solicitarles (…) que, en su carácter de órganos responsables en materia de competencia económica realicen las acciones y evaluaciones necesarias a efecto de evitar que millones de mexicanos se vean afectados por las prácticas monopólicas que pretende implementar Fox Sports.

“A diferencia de lo que esos operadores propusieron para Estados Unidos y toda la Unión Europea, en México si están contemplando fusionar todas las plataformas deportivas [todos los canales de ESPN y Fox Sports]”, destacan los legisladores.

Fox cuenta con los derechos de transmisión de cinco de los 18 equipos de la Liga MX, los cuales serán parte de un paquete denominado Fox Sports Premium que contempla un pago mensual adicional a la suscripción en los sistemas de televisión de paga, indica el texto. Tentativamente, ese canal iba a entrar en operación el mes pasado.

“Queda de manifiesto que un alto porcentaje de la población de México, señaladamente aquella de más bajos recursos, quedará imposibilitada de ver muchos partidos de la Liga MX”, subrayan los senadores.

La semana pasada, la Cofece aprobó la fusión en todos los mercados no relacionados con telecomunicaciones y radiodifusión.

Está pendiente la aprobación por parte del IFT, cuyo Pleno se reunió el 24 de enero con representantes de Disney y Fox, que son asesorados por Ernesto Estrada, ex comisionado del IFT, y por Eduardo Pérez Motta, ex presidente de la entonces Comisión Federal de Competencia (CFC), organismo que derivó en la actual Cofece.

El viernes pasado, el presidente Andrés Manuel López Obrador dijo que le preocupa que se afecte a los aficionados al futbol y cuestionó que un ex funcionario de la CFC participe como asesor en el proceso para autorizar la operación.

Disputa por suscriptores

El estudio La afición al futbol soccer en México 2018 de Consulta Mitofsky indica que 58% de los ciudadanos siguen este deporte en el país.

Fox tiene la exclusividad de cinco equipos: Monterrey, que cuenta con 4.1% de los aficionados; Santos, con 2.3%; León, con 2.1%; Pachuca, con 0.6%, y Tijuana, con 0.1%, según datos de los legisladores y cifras de Consulta Mitofsky.

Gerardo Soria, presidente del Instituto de Derecho de las Telecomunicaciones (IDET), considera que permitir una concentración sin condiciones repercutirá en el bolsillo de los suscriptores.

La pendiente “autorización por parte del IFT llevó [a la empresa] a retrasar el lanzamiento de Fox Sports Premium. Pero si el IFT es lo suficientemente ingenuo para no darse cuenta de esto y autoriza la operación sin condiciones, de la noche a la mañana muchos contenidos a los que hoy se accede a través de paquetes básicos se van a transferir a canales premium que deben contratarse por separado, lo que va a repercutir en un gasto mayor para los aficionados”, dijo.

El reporte anual de 21st Century Fox menciona que el servicio de streaming denominado Fox Premium se lanzó en México y Brasil en 2018 de forma independiente y está “disponible para los suscriptores sin la necesidad de suscribirse a un servicio de televisión de paga”.

De acuerdo con el portal de Fox, los paquetes Fox+ o Fox Premium cuestan 199 pesos mensuales.

Fuentes cercanas al proceso de fusión de Disney y Fox en México comentaron a EL UNIVERSAL que la concentración permitirá que exista una verdadera competencia en contra de operadores de televisión abierta que mantienen monopolizado el mercado de transmisión de partidos de futbol mexicano.

Asimismo, recordaron que Televisa cuenta con más de 60% de los suscriptores de TV restringida y tiene el poder de determinar los precios o de no contratar canales deportivos.

De acuerdo con las fuentes, la participación conjunta de Disney y Fox en audiencia es de 15.6%, pero considerando sólo los canales de ESPN y Fox Sports es menor a 3%. Mencionaron que los usuarios están migrando a otras plataformas como la televisión de paga por internet, servicios también denominados OTT.

La TV restringida en México ha perdido suscriptores al pasar de 30.8 millones en 2016 a 28.5 millones al año siguiente, y el año pasado el monto bajó a 28.2 millones. El Consejo Latinoamericano de Publicidad en TV Paga (Lamac) prevé que la cifra se ubique en 27.9 millones al cierre de 2019.

Ernesto Piedras, director de The Competitive Intelligence Unit (CIU), explicó que cuando hay una concentración excesiva se generan prácticas monopólicas en cuanto a recursos esenciales. En este caso, esos recursos son el contenido audiovisual.

“Si Fox dice ‘sólo van a ver futbol en mi plataforma’, los hogares de niveles socioeconómicos bajos dejan de ver futbol”, aseguró.

Federico González Luna, abogado experto en telecomunicaciones, comenta que en lugares como Estados Unidos, la Unión Europea y Brasil se ha resuelto que la concentración entre Disney y Fox tiene consecuencias en la competencia económica.

Esta fuerza de mercado puede tener efectos desfavorables en la competencia de mercado y en los consumidores de menores ingresos, coincide González Luna.

Los canales de Disney y Fox representan 73% de la barra programática de contenidos deportivos, mientras que entre 10% y 12% lo tiene Televisa y de 5% a 6% está en la NFL y otros canales, agrega el abogado.